新加坡房地产2023年回顾,展望 2024 年

Table of Contents

2023 发生了什么 #

私宅市场 #

2023 年疫情后的房产供应紧缩情况结束,住宅市场出现私人和公共住房需求进一步放缓的迹象,前六个月,政府发布了一系列房地产公告并推出了新的降温措施, 包括增加买方印花税 (ABSD),这对 CCR 海外买家影响最大。市场总体而言销量下跌,但价格上涨。

销量 & PSF #

2023 年 私宅市场销量(截止 10 月 22 日):

非有地私宅细分市场比较(不包括 EC):

| 类型 | 2022 销量 | 2023 销量 | 销量% |

|---|---|---|---|

| New Sale | 6,818 | 6,174 | -9.4% |

| Resale | 12,126 | 9,529 | -21.4% |

| Sub Sale | 699 | 1,111 | +58.9% |

| Total 总计 | 19,643 | 16,814 | -14.4% |

非有地私宅销量&价格波动(不包括 EC):

| 地区 | 2022 销量 | 2023 销量 | 销量% | 2022 $psf | 2023 $psf | $psf% |

|---|---|---|---|---|---|---|

| CCR 中部核心区 | 4,039 | 3,191 | -21% | $2,501 | $2,526 | +1% |

| RCR 中部其它 | 6,515 | 6,337 | -2.7% | $1,858 | $2,195 | +18.14% |

| OCR 中部以外 | 9,089 | 7,286 | -19.8% | $1,392 | $1,563 | +12.28% |

| Total 总计 | 19,643 | 16,814 | -14.4% | $1,720 | $1,927 | +12.03% |

热销新项目 #

| 热销项目(按卖出单位数) | District | Tenure | #单位 | #卖出 | 卖出% | psf 中位数 | 价格中位数 |

|---|---|---|---|---|---|---|---|

| THE RESERVE RESIDENCES | RCR 21 | 99 | 732 | 662 | 90% | $2,473 | $1,856,463 |

| GRAND DUNMAN | RCR 15 | 99 | 1,008 | 615 | 61% | $2,522 | $1,985,000 |

| LENTOR HILLS RESIDENCES | OCR 26 | 99 | 598 | 436 | 73% | $2,106 | $1,628,000 |

| TEMBUSU GRAND | RCR 15 | 99 | 683 | 376 | 58.9% | $2,461 | $1,833,000 |

| J’DEN | OCR 22 | 99 | 368 | 330 | 89.7% | $2,476 | $2,075,500 |

| 热销项目(按卖出比例) | District | Tenure | #单位 | #卖出 | 卖出% | psf 中位数 | 价格中位数 |

|---|---|---|---|---|---|---|---|

| THE RESERVE RESIDENCES | RCR 21 | 99 | 732 | 662 | 90% | $2,473 | $1,856,463 |

| J’DEN | OCR 22 | 99 | 368 | 330 | 89.7% | $2,476 | $2,075,500 |

| ALTURA | OCR 23 | 99 | 360 | 315 | 88% | $1,478 | |

| BLOSSOMS BY THE PARK | RCR 5 | 99 | 275 | 227 | 82.5% | $2,441 | $1,857,000 |

| LENTOR HILLS RESIDENCES | OCR 26 | 99 | 598 | 436 | 73% | $2,106 | $1,628,000 |

目前私人公寓市场状况,截止 2023 年第三季,未卖出的单位有大约 16,700 间:

| CCR 中部核心区 | RCR 中部其它 | OCR 中部以外 | |

|---|---|---|---|

| 2023 Q3 未卖出 | 6,143 | 4,470 | 6,134 |

| 每年卖出(2010-2022) | 1,512 | 3,740 | 6,398 |

| 清空率(年) | 4.06 | 1.2 | 0.96 |

和往年相比,未卖出的单位数量处于还算正常的水平。

组屋(公开市场) #

销量 & PSF #

2023 年 HDB BTO(截止 9 月 30 日):

HDB 转售细分市场比较:

| 组屋类型 | 2022 销量 | 2023 销量 | 2022 psf | 2023 psf | psf% |

|---|---|---|---|---|---|

| 1 Room | 10 | 6 | $692 | $728 | +5.2% |

| 2 Room | 456 | 660 | $603 | $658 | +9.1% |

| 3 Room | 6,335 | 6,159 | $532 | $562 | +5.6% |

| 4 Room | 11,309 | 10,999 | $541 | $574 | +6.1% |

| 5 Room | 6,713 | 5,681 | $519 | $542 | +4.4% |

| EC | 1,885 | 1,457 | $499 | $530 | +6.2% |

| Multi-Generation | 12 | 2 | $513 | $553 | +7.8% |

| Total 总计 | 26,720 | 24,964 | $532 | $564 | +6% |

百万组屋 #

百万组屋 年销售数量还在上升,2023 年达到 470 间(特别是 2020 年疫情后激增):

“百万组屋”占比很小很小,只有这类需求的人群需要参考。

公寓的入门价就可以买到 “三好” HDB:好尺寸,好风景,好地点

出租市场 #

继 2022 年,2023 年租金依旧大幅上涨,非有地私宅出租市场(不包括 EC):

| 地区 | 2022 合同数量 | 2023 合同数量 | 合同数量% | 2022 租金 | 2023 租金 | 租金% |

|---|---|---|---|---|---|---|

| CCR 中部核心区 | 25,242 | 20,964 | -16.95% | $4.9 | $5.83 | +18.98% |

| RCR 中部其它 | 29,089 | 24,706 | -15.07% | $4.35 | $5.35 | +22.99% |

| OCR 中部以外 | 32,175 | 26,796 | -16.72% | $3.55 | $4.36 | +22.82% |

| Total 总计 | 86,506 | 72,466 | -16.23% | $4.18 | $5.08< | +21.53% |

分析 & 展望 #

2023 趋势 #

- 总体价格走缓

- 租金市场明显放缓

- 市场稳定

- 自住型热门房源价格持续飙高

总体价格走缓

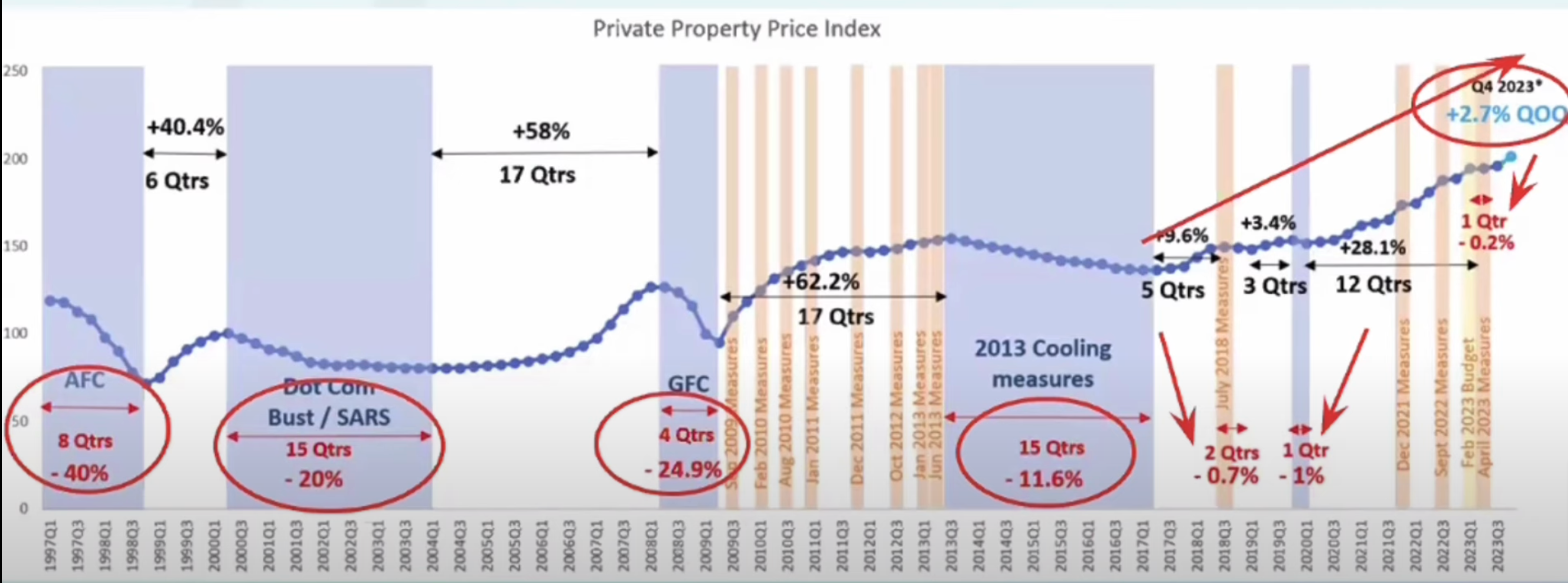

无论是私宅还是 HDB,无论是房价还是租金都来到历史新高(历史走势见 2),不过市场第三、四季已经释放出放缓的迹象。

- 私宅

2023 年 CCR 连续下跌,OCR 价格长增幅最大,和 2022 年私人房产价格指数 PPI 比较:

| 私宅 | 2019 YoY | 2020 YoY | 2021 YoY | 2022 YoY | 2023 YoY | 5 年累计(PPI) |

|---|---|---|---|---|---|---|

| CCR 中部核心区 | -1.7% | -0.4% | 9.8% | 4.8% | 2.1% | +14.6% |

| RCR 中部其它 | 2.8% | 4.7% | 9.5% | 9.7% | 2.7% | +29.4% |

| OCR 中部以外 | 4.2% | 3.2% | 11.1% | 9.3% | 13.8% | +41.6% |

| non-landed 非有地 | +1.9% | +2.5% | +9.9% | +8.1% | +6.5% | +28.9% |

| landed 有地 | +5.7% | +1.2% | +8.2% | +9.6% | +7.8% | +32.5% |

| 所有私宅 | +2.7% | +2.2% | +9.9% | +8.6% | +6.7% | +30.1% |

各地区 psf 涨幅:

| 邮区 | 地区 | $psf | 2022-23 涨幅% | 2021-23 涨幅% | 2014-23 涨幅% |

|---|---|---|---|---|---|

| 1 | Raffles Place & Marina Bay | 2,007 | -3.3% | -4.6% | -1.6% |

| 2 | Tanjong Pager & Anson | 1,946 | -5.2% | -4.5% | 27.5% |

| 3 | Queenstown, Tiong Bahru & Alexandra | 1,982 | 5.8% | 19.8% | 45.7% |

| 4 | Telok Blangah & Sentosa | 1,868 | 5.9% | 16.7% | 15.9% |

| 5 | Clementi & Pasir Panjang | 1,554 | 7.6% | 16.7% | 40.1% |

| 6 | City Hall & Clarke Quay | 3,544 | 16.7% | 13% | |

| 7 | Bugis & Rochor | 1,791 | -3.3% | 2.2% | 34.4% |

| 8 | Little india & Farrer Park | 1,659 | 9.9% | 18.3% | 23.5% |

| 9 | Orchard Rd & RiverValley | 2,236 | 1.9% | 1.9% | 14.7% |

| 10 | Holland Rd & Bt. Timah | 2,209 | 0.7% | 11.2% | 32.4% |

| 11 | Novena & Newton | 1,928 | 8.2% | 13.2% | 27.3% |

| 12 | Serangoon, Toa Payoh & Balestier | 1,605 | 6.6% | 16.6% | 34.1% |

| 13 | Braddell & Macpherson | 1,732 | 8.8% | 17.9% | 57% |

| 14 | Paya Leber & Geylang | 1,518 | 9.5% | 19.2% | 53.2% |

| 15 | Tanjong Rhu, Marine Parade & East Coast | 1,685 | 7.7% | 17.2% | 41.5% |

| 16 | Bedok & Bayshore | 1,409 | 8.2% | 20.6% | 39.9% |

| 17 | Loyang & Changi | 1,161 | 9.0% | 24% | 31.6% |

| 18 | Simei, Tampines & Pasir Ris | 1,277 | 9.2% | 25.3% | 45.9% |

| 19 | Hougang, Punggol & Sengkang | 1,437 | 7.5% | 20.4% | 45.0% |

| 20 | Ang Mo Kio & Bishan | 1,626 | 5.0% | 14.3% | 58% |

| 21 | Upper Bukit Timah & Ulu Pandan | 1,598 | 7.1% | 17.9% | 40.3% |

| 22 | Lakeside & Jurong | 1,403 | 6.8% | 17.2% | 51.5% |

| 23 | Choa Chu Kang, Bt. Batok & Dairy Farm | 1,327 | 11.3% | 22.6% | 49.6% |

| 25 | Woodlands, Admiralty & Krangi | 1,118 | 10.7% | 17.3% | 24.5% |

| 26 | Upper Thomson, Springleat & Lentor | 1,280 | 9.6% | 15.8% | 32.2% |

| 27 | Sembawang & Yishun | 1,230 | 8.7% | 26.3% | 55.1% |

| 28 | Seletar & Yio Chu Keng | 1,369 | 10.4% | 21.5% | 76.4% |

psf 基本反映出各个区的房产价值

GDP(2009 年 = 100)和 Property Price Index(20091Q = 100)

私宅价格涨幅略低于 GDP,市场还是基本健康的

- 组屋(公开市场)

HDB 经过 2021 年和 2022 年恐怖的 +10% 年涨幅增终于放缓至 +4.8%:

| 2019 YoY | 2020 YoY | 2021 YoY | 2022 YoY | 2023 YoY | 5 年累计(PPI) | |

|---|---|---|---|---|---|---|

| HDB | +0.1% | +9.8% | +11.8% | +10.1% | +4.8% | +36.6% |

各市镇组屋 psf 涨幅:

| 市镇 | 地区 | $psf | 2022-23 涨幅% | 2021-23 涨幅% | 2014-23 涨幅% |

|---|---|---|---|---|---|

| Bishan | Central 中部 | 671 | 7.5% | 17.7 % | 29.8% |

| Bukit Merah | Central 中部 | 744 | 10.7% | 17.2% | 24.8% |

| Bukit Timah | Central 中部 | 706 | 9 % | 16.1% | 21.5% |

| Central Area | Central 中部 | 799 | 2.8% | 3.9% | 32.7% |

| Geylang | Central 中部 | 589 | 6.3% | 11.1% | 20.9% |

| Kallang/Whampoa | Central 中部 | 674 | -1% | 18% | 29.6% |

| Marine Parade | Central 中部 | 618 | 4% | 9.2% | 5.8% |

| Queenstown | Central 中部 | 749 | 4% | 7.3% | 23.6% |

| Toa Payoh | Central 中部 | 632 | 4.8% | 18.1% | 25.4% |

| Bedok | East 东部 | 546 | 7.9% | 15.4% | 19.7% |

| Pasir Ris | East 东部 | 517 | 7.3% | 15.1% | 35.3% |

| Tampines | East 东部 | 545 | 6.2% | 16.2% | 26.7% |

| Sembawang | North 北部 | 545 | 8.6% | 31.6% | 41.9% |

| Woodlands | North 北部 | 489 | 7.2% | 22.3% | 33.6% |

| Yishun | North 北部 | 515 | 6.4% | 18.7% | 32.1% |

| Ang Mo Kio | North East 东北部 | 580 | 5.1% | 23.7% | 23.7% |

| Hougang | North East 东北部 | 525 | 8.9% | 21.2% | 25.0% |

| Punggol | North East 东北部 | 595 | 8.6% | 20% | 37.4% |

| Sengkang | North East 东北部 | 558 | 6.7% | 19% | 28.6% |

| Serangoon | North East 东北部 | 598 | 3.6% | 15% | 28.1% |

| Bukit Batok | West 西部 | 582 | 14.1% | 33.8% | 39.6% |

| Bukit Panjang | West 西部 | 509 | 5.8% | 12.9% | 29.8% |

| Choa Chu Kang | West 西部 | 473 | 1.9% | 10.3% | 30.3% |

| Clementi | West 西部 | 642 | 3.5% | 8.6% | 28.4% |

| Jurong East | West 西部 | 494 | 4.4% | 11.3% | 17.1% |

| Jurong West | West 西部 | 481 | 4.6% | 14.8% | 22.1% |

中部的涨幅最小,平均 5.2%;西部最高,为 7.2%;中部的 psf 最高,为 $648,西部和北部分别为 $524 和 $511。

租金市场明显放缓

2022 年租金市场恐怖的 +29.7% 增长在 2023 年随着市场供应量的提高已经明显放缓:

市场稳定

经过多次考验,新加坡房产市场已非常成熟和稳定。历史两次价格暴跌只发生在全球“黑天鹅”事件(1997 年和 2008 年的金融危机),市场对降温措施的反应变得相当温柔。

| 下跌 | 恢复 | |

|---|---|---|

| 1997 年亚洲金融危机 AFC | 40% | 2 年 |

| 2000 年互联网泡沫 SARS | 20% | ~ 4 年 |

| 2008 年金融危机 GFC | 24.9% | 1 年 |

| 2013 年降温措施 | 11.6% | ~ 4 年 |

| 2018 年降温措施 | < 1% | 半年 |

| 2021 年降温措施 | < 1% | 1 个季度 |

| 2022 年降温措施 | < 1% | 1 个季度 |

| 2023 年降温措施 | < 1% | 1 个季度 |

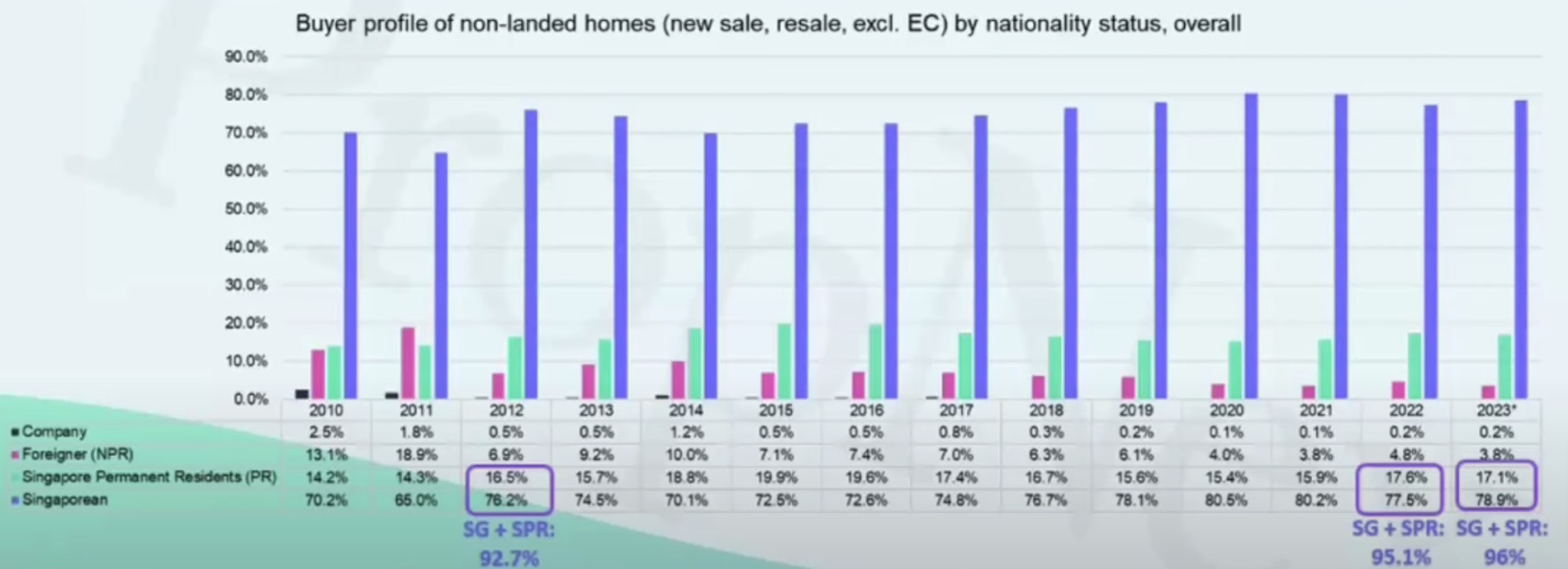

2023 年新加坡逆全球走出强劲行情,高房价、高利率以及强力降温措施导致炒房需求减弱,外国买家百分比和购买房产数创历史新低,无论是 HDB 还是私宅,更多的买家属于自住型,本地买家(公民+永久居民)已占非有地私宅买家的 96%。

自住型热门房源价格持续飙高

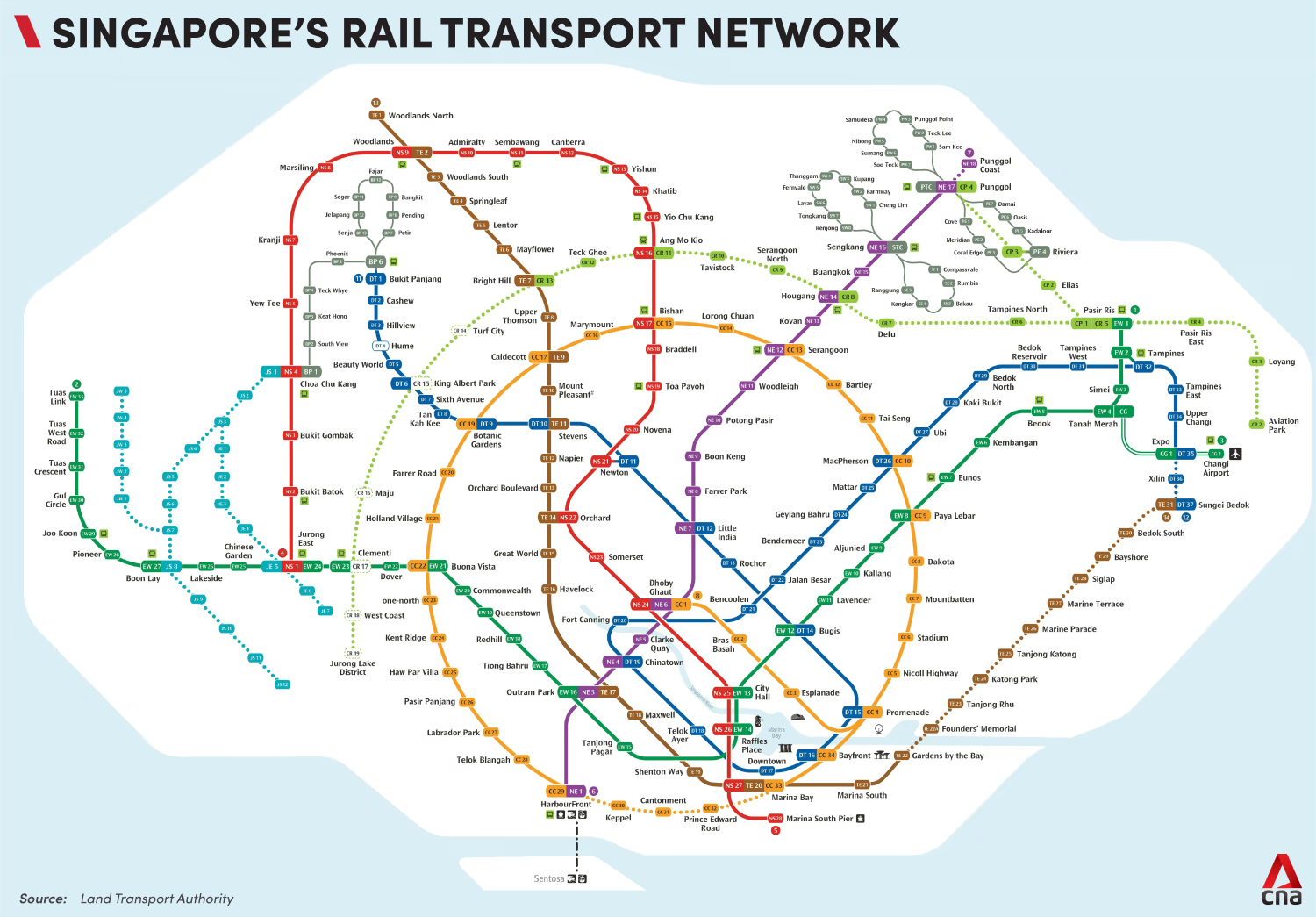

2023 年新房(New Sale,未来 4 ~ 5 年建成)售价飙高,已拉开转售(Resale)价格(中位数相差 ~ 50%),TOP 价格(刚刚建成)已经快速逼近新房价格,房地产市场 New Sales/Sub Sale/Resale 会有周期性的规律。接下来 HDB 和公寓转售价(旧房 Resale)预计还会上涨,特别是成熟地区、靠近地铁站的二手大房(2023 年所有热销项目全面都在地铁站边上)。

可以关注新的地铁线:

- Cross Island Line CRL

- Thomson East Line TEL

2024 年重大影响因素 #

宏观因素:

- 利率

- 经济

微观因素:

- 供给和需求

- 建筑成本

- GFA Harmonization

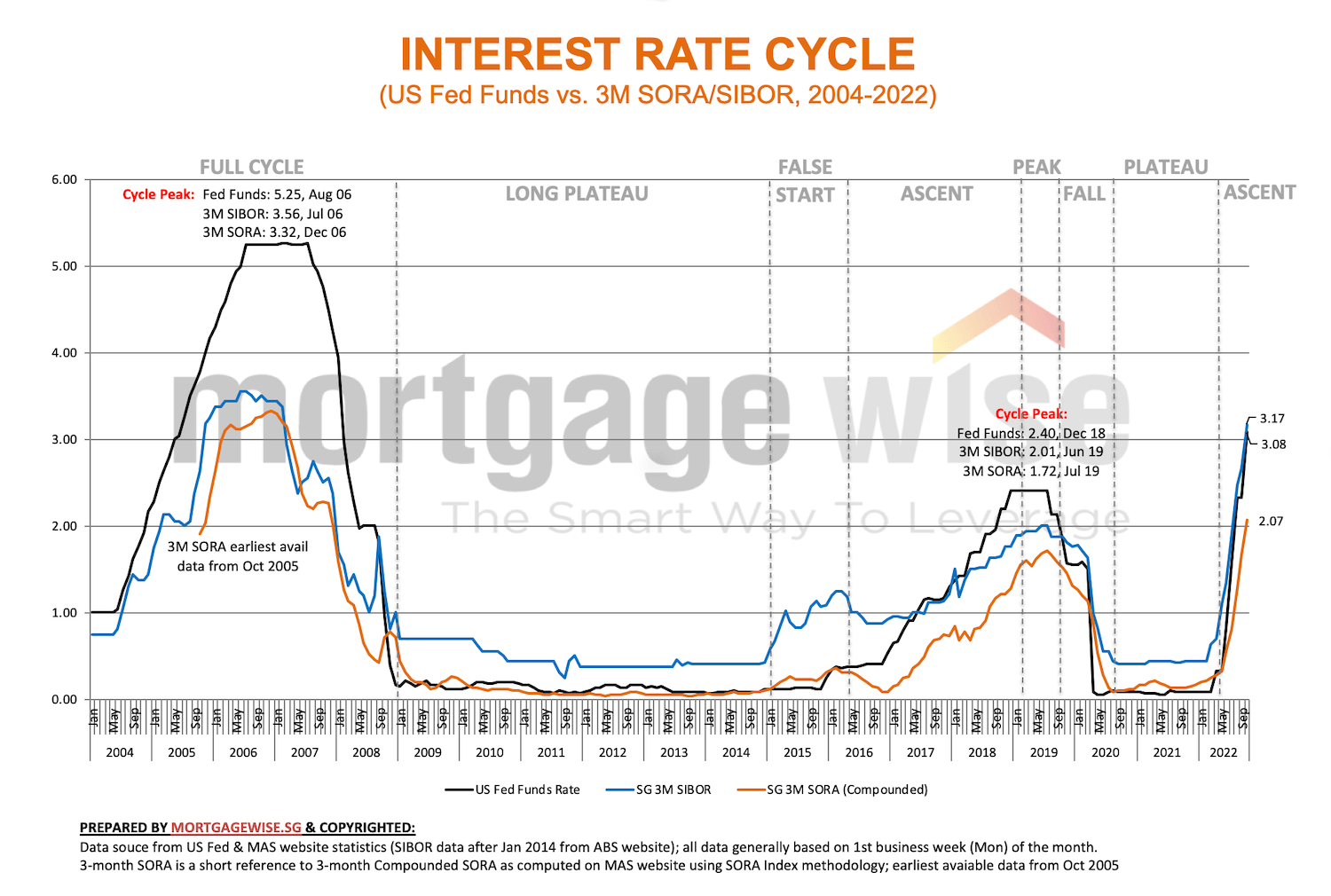

利率

新加坡的 SORA 基本是跟随美国联邦利率走势一致,虽然目前开始走低,但总体还是处于历史高位:

经济

全球经济不稳定,新加坡金融管理局 MAS 12 月 13 日发布的专业预测师季度调查显示,预计 2024 年新加坡国内生产总值 GDP 增长率为 2.3%,基本通胀率 3.5%,核心通胀率 3.1%,政府李总理宣布是 1%(2023 年新加坡 GDP 0.5%),基本还是看多的行情。

供给和需求

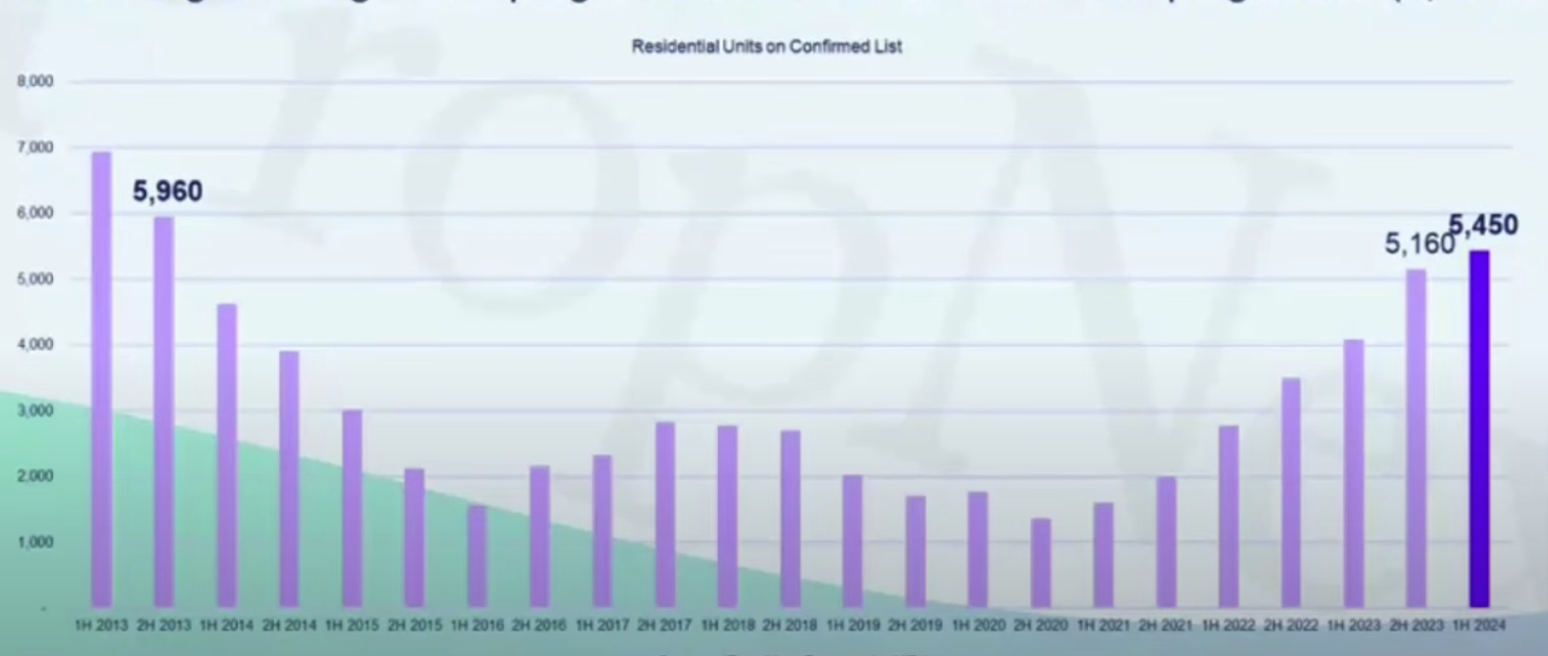

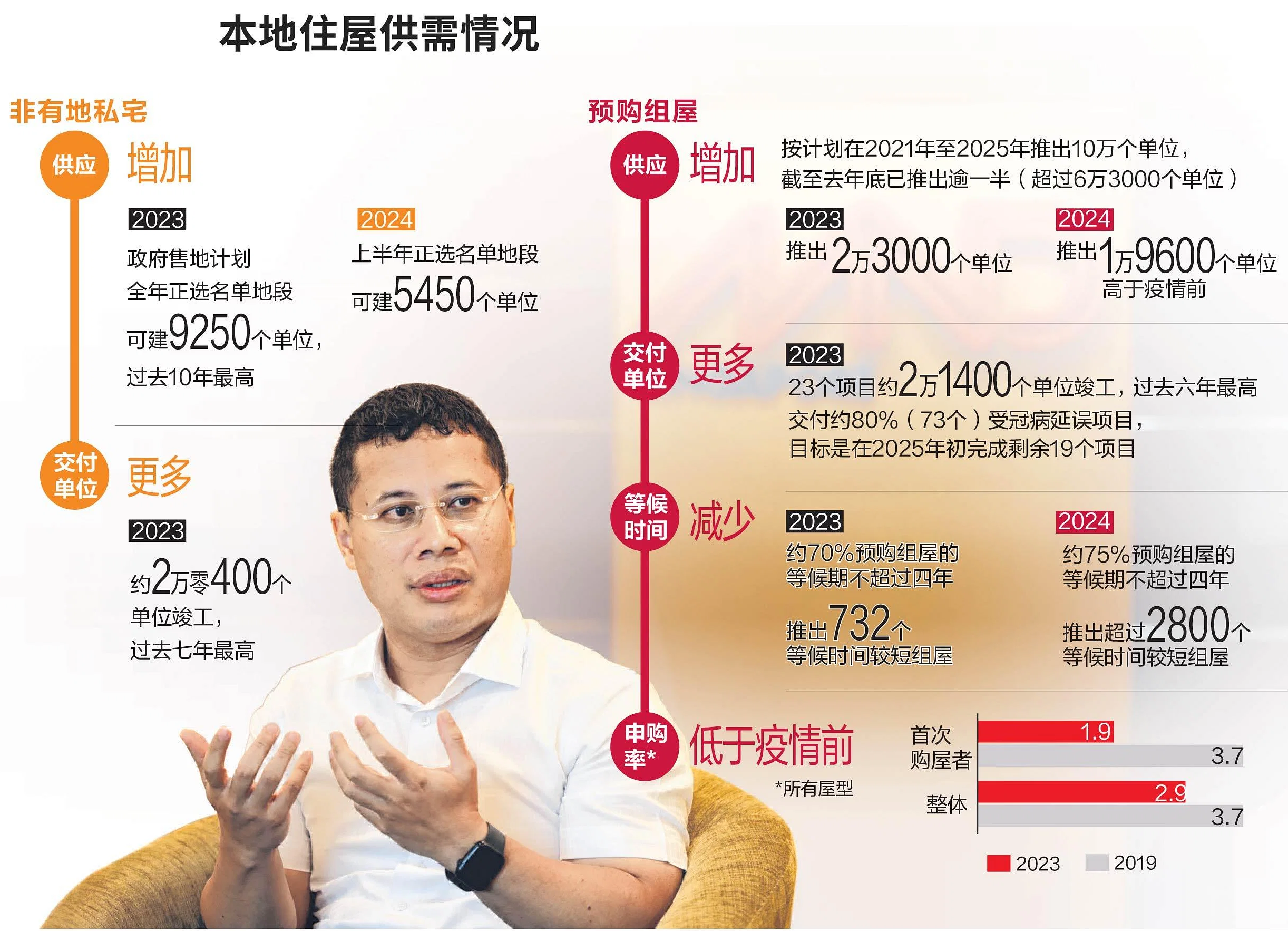

一方面销售和租房指数都已经放缓,另一方面 2024 年第一季,政府售地 GLS 达到新的高峰(5,450 个单位),同时现房产空置率上升:

私宅方面,2024 年预计将推出 23 个新私人住宅项目,总计新增供应 8,800 个单位。大约 50% 的单元将位于中部地区以外 OCR ,30% 位于中部地区其他地区 RCR,20%位于核心中部地区 CCR。

组屋方面,在过去两年,HDB 已经宣布了多个新的项目,2021 ~ 2025 HDB 会持续大幅度增加 BTO 供应量(宣称总共 提供 10 万个单位)。过去 2021 年 BTO 数量 17,100, 2022 年 23,200,2023 年 22,800。HDB 已宣布 2024 年将推出 19,600 个单位。

2023 年,约 21,400 套组屋和 21,300 套私人住房竣工,总计 43,000 套,这是自 2018 年以来 HDB 和私人市场在特定年份竣工的房屋数量最多的一年。继 2023 年竣工的 43,000 套新住宅达到最高水平之后,今年预计将竣工 28,000 套,并于 2025 年再竣工 24,000 套。2023 年至 2025 年竣工的公共和私人住宅总数略低于 100,000 套。

五年最低入住期 MOP 到期的 HDB 预计将从 2023 年底的 15,549 个单位在 2024 年减少到 11,952 个单位,并且到 2025 年将减少至 6,974 个单位。

建筑成本

建筑成本在持续上升(2023 年比 2022 年上升大约 13%),加上对总体经济形势不是特别乐观的情况下,从 2023 年下半年政府售地竞标看,发展商明显更为谨慎。

GFA Harmonization

GFA Harmonization 的项目将在 2024 年第一次出现,这对土地竞标、房型设计、价格都产生影响,对发展商、买家都是一次改变,结果如何拭目以待。

根据对住房空置率和销售等领先指标的分析,美国投资银行摩根士丹利预计 2024 年房价可能会下降 3%,而且这种低迷状态可能会持续长达两年。个人认为美国 - 世界火车头,在过去十年印刷了天量的货币,目前美国国债创历史新高 34 万亿,2023 年全年的核心通胀率得以保持在 4.2%,2024 年新加坡的 GST 从 8% 上升至 9%,涨、涨、涨、这个现象在未来依旧持续。个人观点 2024 年总体上没有大利好房价上涨的因素,但结合本地,也没有特别利差的因素,市场进入调整期,随着房价的高点,“好”房更难买,“差”房更难卖,长远趋势参考 新加坡房产护城河。

2024 新项目 #

私宅 #

2024 年房产的选择/供应比 2023 年多了不少:

| 类型 | 地区 | Tenure | 开发商 | |

|---|---|---|---|---|

| Peace Centre Peace Mansion | En bloc | CCR | 99 | CEL Development, SingHaiYi Group |

| Golden Mile Complex Aurea | En bloc | CCR | 99 | Far East |

| Marina South | GLS | CCR | 99 | Kingsford Huray, Obsidian, and Polarix Cultural & Science Park Investment |

| Skywater Residences | Redevelopment | CCR | 99 | Alibaba Singapore |

| Newport Residences | Redevelopment | CCR | Freehold | Hong Leong |

| Meyer Park | En bloc | RCR | Freehold | UOL and SingLand |

| Lumina Grand | GLS | OCR | 99 | CDL |

| Bukit Timah Link | GLS | OCR | 99 | Bukit Sembawang Estates |

| Hillhaven | GLS | OCR | 99 | Far East |

| Chuan Park | En bloc | OCR | 99 | Kingsford and MCC Land |

| Bagnall Court | En bloc | OCR | Freehold | Roxy-Pacific |

| Lentor Gardens | GLS | OCR | 99 | GuocoLand and Hong Leong |

| Tampines Avenue 11 | GLS | OCR | 99 | UOL, SingLand and CapitaLand |

| Jalan Tembusu | GLS | OCR | 99 | Sim Lian |

| Tampines Street 62 EC | GLS | OCR | 99 | Sim Lian |

除了上面新中标的 GLS,EC,En bloc,一些即将开盘的项目:

| 地区 | 项目 |

|---|---|

| CCR 中部核心区 | 21 Anderson永久 32 Gilstead永久 33 Devonshire Caldecott Broadcast Centre 旧名 Central Mall 旧名 Far East Shopping Center 旧名 Keppel Bay Plot 6 Kew Lodge 旧名 Marina Gardens Lane Marina View Residences Mount Emily Road 2,4,6 旧名永久 One Sophia |

| RCR 中部其它 | Amber Sea Ardor Residence Clementi Ave 1 Creston Residences Deluxe Residences Dunearn Road永久 District 15 East Court 旧名 Jalan Tembusu Lorong 1 Toa Payoh GLSPine Grove Parcel B GLS The Arcady at Boon Keng永久 The Hill@One-North The Hillshore永久 |

| OCR 中部以外 | Buikit Timah Link Champions Way Jasen Mansions 旧名 Hillhaven Kassia La Ville 旧名永久 Lentor Central Residences Lentor Mansion Lentoria Lumina Grand EC Sora Tampinese Ave 11 GLS Tampinese Street 65 Parcel B EC Tengah Plantation Loop EC Tiered Ranking Methodology |

BTO #

HDB BTO 将从以前一年四次改为三次,2024 年 HDB 已宣布二月,六月和十月的 BTO 将放出 19,600 个单位。二月的 BTO 将包括两个成熟市镇(Bedok,Queenstown),和 3 个未成熟市镇(Punggol,Hougang,Woodlands,Choa Chu kang)。